Тщательно следуя этим шагам, вы сможете эффективно управлять финансовыми отношениями с независимыми подрядчиками, гарантируя, что бухгалтерская практика вашей компании будет точной и соответствующей законодательству.

Как проверить статус индивидуального предпринимателя

Прежде чем приступать к любым деловым операциям, необходимо убедиться, что человек, с которым вы работаете, действительно зарегистрирован как индивидуальный предприниматель. Надлежащая проверка помогает точно управлять налоговыми обязательствами и соблюдать стандарты бухгалтерского учета.

Шаги для подтверждения статуса самозанятого

- Запросите идентификационный номер налогоплательщика (ИНН) у человека, утверждающего, что он является самозанятым.

- Используйте ИНН для проверки статуса через официальный сайт налоговой службы или авторизованный портал.

- Убедитесь, что физическое лицо предоставило действительную квитанцию о любых платежах, так как это подтверждает уплату налогов.

Учет самозанятых физических лиц

- Регистрируйте все операции с самозанятыми физическими лицами в соответствующих регистрах бухгалтерского учета.

- Убедитесь, что сумма налога, уплаченная индивидуальным предпринимателем, точно отражена в финансовых документах.

- Ведите надлежащую документацию, включая договоры и платежные квитанции, для подтверждения всех записей в бухгалтерских регистрах.

Следуя этим шагам, вы сможете обеспечить правильное документирование всех взаимодействий с самозанятыми лицами и соблюдение требований налогового и бухгалтерского законодательства.

Кто платит налоги

В контексте сотрудничества с лицами, которые работают в особых налоговых режимах, понимание распределения налоговых обязанностей имеет решающее значение. В этом разделе будут разъяснены обязанности, связанные с налоговыми платежами, что позволит обеспечить точность и соответствие всех операций законодательству.

Понимание налоговой ответственности

При работе с физическими лицами, имеющими уникальный налоговый статус, важно правильно документировать и отслеживать все платежи. Компания должна обеспечить правильное управление налоговыми обязательствами с учетом требований законодательства. Для этого необходимо проверить налоговый статус и правильно отразить операции в системе бухгалтерского учета, обеспечив их отражение в соответствующих регистрах и документах.

Правильная работа с налогами в бухгалтерском учете

Чтобы правильно работать с налогами, необходимо тщательно учитывать каждую операцию. Это включает в себя создание необходимых бухгалтерских проводок, проверку статуса физического лица и обеспечение правильного удержания налога или его отражения в отчетности. Бухгалтерское программное обеспечение компании должно облегчать этот процесс, обеспечивая надлежащее документирование и точную отчетность. Необходимо проводить регулярные проверки и подтверждения, чтобы обеспечить соблюдение налогового законодательства и избежать любых потенциальных проблем.

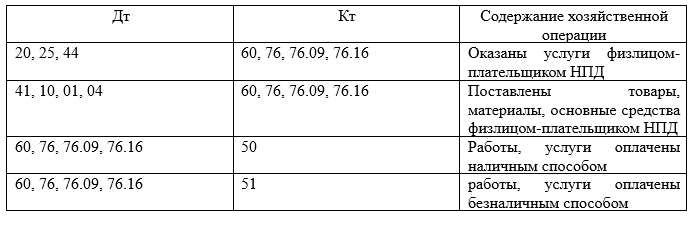

Проведение бухгалтерских проводок при привлечении независимых подрядчиков

Правильное документирование и регистрация операций с индивидуальными подрядчиками имеют решающее значение для точного управления финансами и соблюдения налогового законодательства. Важно убедиться, что все операции отражены в системе бухгалтерского учета, учитывая возможные налоговые обязательства.

- Перед обработкой платежей проверьте статус регистрации подрядчика в качестве независимого налогоплательщика. Это подтверждение должно быть зафиксировано, чтобы избежать проблем с налоговыми органами.

- При подготовке платежных документов создайте необходимые бухгалтерские проводки, которые отразят расходы в учете вашей организации. Эти проводки должны быть приведены в соответствие с применимыми налоговыми требованиями.

- Убедитесь в правильности учета налогов, проверив статус подрядчика. В зависимости от этого статуса ответственность за уплату налогов может лежать либо на вашей организации, либо на подрядчике.

- Отслеживайте все платежи подрядчику в финансовых регистрах, следя за тем, чтобы они были правильно классифицированы в бухгалтерском программном обеспечении. Каждая операция должна быть четко документирована с указанием цели и характера оказанных услуг.

- Используйте пошаговый подход для обеспечения точного ввода всех операций в систему бухгалтерского учета, отражая как оплату, так и все применимые налоговые удержания.

Следуя этим шагам, ваша бухгалтерия сможет правильно документировать операции с независимыми подрядчиками, обеспечивая выполнение всех финансовых и налоговых обязательств в соответствии с нормами.

Счет-фактура от индивидуального предпринимателя для ООО: Как правильно выставить и отразить в бухгалтерском учете

Сотрудничество с индивидуальными предпринимателями предлагает ООО гибкий способ взаимодействия с поставщиками услуг. Однако для соблюдения налогового законодательства и правильного ведения бухгалтерского учета необходимо правильно оформлять счета-фактуры, выставленные индивидуальными предпринимателями. В этом разделе представлено пошаговое руководство по правильному документированию, проверке и учету таких счетов-фактур, что гарантирует точность и соответствие финансовой отчетности вашей компании.

Проверка статуса самозанятых

Прежде чем приступить к оплате, необходимо подтвердить статус поставщика как индивидуального предпринимателя. Такая проверка помогает избежать возможных проблем с налоговыми органами и гарантирует, что у ООО не возникнет дополнительных налоговых обязательств. Надежный способ — запросить подтверждение статуса самозанятого поставщика через официальный государственный портал, убедившись в актуальности информации.

Надлежащая документация и учет

После подтверждения статуса самозанятого следующий шаг — надлежащее документальное оформление сделки. Счет-фактура должен содержать все необходимые данные, такие как описание услуги, общая сумма к оплате и применимые налоги. Также важно обеспечить правильное отражение счета-фактуры в системе бухгалтерского учета, следуя стандартной практике ведения бухгалтерского учета. Это включает в себя регистрацию операции в соответствующих регистрах и обеспечение правильного расчета и уплаты налогов. Соблюдение этих шагов поможет вести точный и отвечающий всем требованиям финансовый учет.

Сотрудничество с фрилансерами

Работа с фрилансерами требует тщательной организации и соблюдения налогового законодательства. Важно обеспечить правильное документирование процесса сотрудничества и соблюдение всех необходимых процедур, чтобы избежать юридических проблем. Правильное ведение бухгалтерского учета и соблюдение налогового законодательства крайне важны при работе с лицами, не являющимися официальными сотрудниками компании.

Чтобы эффективно управлять таким сотрудничеством, выполните следующие шаги:

- Проверьте статус фрилансера, чтобы убедиться, что он юридически признан индивидуальным предпринимателем. Это можно сделать, запросив соответствующую документацию.

- Обеспечьте надлежащую регистрацию данных фрилансера в системе бухгалтерского учета, включая его идентификационный номер налогоплательщика и другую соответствующую информацию.

- Точно зафиксируйте сделку в финансовых документах и убедитесь, что все операции отражены в регистрах бухгалтерского учета.

- Рассчитайте и удерживайте все применимые налоги в соответствии с нормативными актами. Важно знать, какая сторона несет ответственность за уплату налогов в каждом конкретном случае.

- Формируйте и храните необходимые финансовые документы, подтверждающие операции и налоговые платежи, такие как счета-фактуры и квитанции.

- Регулярно проверяйте и сверяйте эти документы, чтобы обеспечить соблюдение требований законодательства и избежать расхождений при проверках.

Соблюдение этих рекомендаций поможет обеспечить эффективное сотрудничество с фрилансерами в соответствии с законом.

Учет самозанятых физических лиц

Ведение финансовой документации для индивидуальных предпринимателей включает в себя определенные шаги для обеспечения точности учета. Понимание правильного подхода к документированию операций имеет решающее значение для ведения четких и точных записей. Очень важно следовать надлежащим процедурам, чтобы гарантировать точное отражение всех операций и соблюдение налогового законодательства.

Настройка счетов и документации

Для начала необходимо открыть соответствующие счета для отслеживания расходов и доходов, связанных с индивидуальной трудовой деятельностью. Убедитесь, что счета правильно распределены по категориям, чтобы облегчить контроль за финансовой деятельностью. При создании документов по операциям используйте четкие и подробные описания, чтобы избежать путаницы и облегчить управление и анализ финансовой информации.

Учет операций и соблюдение налогового законодательства

В процессе работы с индивидуальными предпринимателями следите за тем, чтобы все операции правильно документировались в системе бухгалтерского учета. Важно правильно регистрировать каждую запись и включать все необходимые детали, такие как тип расхода или дохода. Кроме того, убедитесь, что все налоги рассчитаны и учтены точно, чтобы соответствовать требованиям законодательства. Регулярно проверяйте свои записи, чтобы сохранить точность и избежать любых несоответствий.

Выплаты самозанятым физическим лицам в «1С Бухгалтерии 8»: пошаговое руководство

При работе с индивидуальными предпринимателями в «1С Бухгалтерии» очень важно обеспечить точное отражение всех операций в соответствии с требованиями законодательства. В этом руководстве вы узнаете, как управлять финансовыми операциями, начиная с создания документов и заканчивая соблюдением налогового законодательства. Следуя этим шагам, вы сможете упорядочить свою бухгалтерскую практику и вести правильные записи для своих самозанятых партнеров.

Шаг 1: Проверьте статус контрагента

Прежде чем приступать к финансовым операциям, убедитесь, что человек правильно классифицирован как самозанятый. Для этого необходимо подтвердить его регистрацию и убедиться, что его статус соответствует законодательным определениям. Правильная проверка поможет избежать любых несоответствий в будущем и гарантирует, что вы работаете в рамках закона.

Шаг 2: Создание документов и работа с налогами

Чтобы начать формализовать сотрудничество, необходимо создать соответствующую документацию в своей учетной системе. Это включает в себя создание счетов-фактур и регистрацию платежей. Убедитесь, что налог правильно учтен, отражая налоговые обязательства индивидуального предпринимателя. Правильный ввод этих документов поможет вести точный бухгалтерский учет и обеспечит бесперебойную работу финансовых операций.

Следуя этому подробному руководству, вы сможете эффективно управлять финансовым взаимодействием с индивидуальными предпринимателями с помощью «1С Бухгалтерии». Это гарантирует правильность всех бухгалтерских проводок и выполнение обеими сторонами своих налоговых обязанностей.

Расчеты с индивидуальными предпринимателями в «1С Бухгалтерии 8»: пошаговое руководство

В сфере управления финансами ведение операций с самозанятыми контрагентами требует тщательного внимания к деталям. В этом руководстве вы узнаете, как управлять этими операциями с помощью системы «1С Бухгалтерия 8». Следуя этим шагам, вы сможете обеспечить точность обработки и соблюдение налогового законодательства, что сделает взаимодействие с вашими внештатными партнерами беспроблемным и отвечающим всем требованиям.

Шаг 1: Проверьте статус подрядчика

Перед началом любых операций необходимо убедиться, что человек, с которым вы имеете дело, зарегистрирован в качестве индивидуального предпринимателя. Это гарантирует, что вы правильно распорядитесь его платежами и налоговыми обязательствами. Проверьте статус в вашей бухгалтерии и убедитесь, что он совпадает с документами, предоставленными контрагентом.

Шаг 2: отражение операций в 1С

Чтобы точно отразить операции, перейдите в модуль учета в 1С. Создайте новый документ для оплаты или счета-фактуры. Убедитесь, что вы выбрали соответствующий счет и ввели все необходимые данные, такие как имя контрагента и оговоренная сумма. Этот шаг крайне важен для ведения точного бухгалтерского учета и обеспечения правильного документирования операций в системе.

При заполнении документа укажите конкретные детали сделки, такие как оказанные услуги и условия оплаты. Обязательно отражайте все применимые налоги и соблюдайте действующие налоговые правила. Перепроверяйте все записи, чтобы избежать ошибок в финансовых отчетах.

Шаг 3: Обеспечьте точную обработку налогов

Правильная работа с налогами очень важна при работе с индивидуальными предпринимателями. В 1С убедитесь, что вы учитываете правильную налоговую ставку и соответствующим образом обновляете регистры. Это поможет в управлении налоговыми обязательствами и обеспечении соответствия требованиям законодательства. Проверьте свои расчеты и убедитесь, что удерживается или выплачивается правильная сумма, как это требуется.

Следуя этому пошаговому руководству, вы сможете эффективно управлять взаимодействием с самозанятыми контрагентами в «1С Бухгалтерии 8». Правильная настройка и тщательное ведение учета позволят оптимизировать учетные процессы и обеспечить правильное оформление всех операций в соответствии с требованиями налогового законодательства.