Каждый год налогоплательщики сталкиваются с необходимостью точного заполнения налоговых деклараций, чтобы обеспечить соблюдение требований законодательства. Одним из наиболее важных этапов является подача налоговой декларации, которая дает право на получение потенциального возмещения. Этот процесс часто бывает сложным, требующим глубокого понимания различных нюансов и этапов.

После подачи налоговой декларации налогоплательщик ожидает получения информации от налоговых органов. Этот период включает в себя несколько этапов, таких как первоначальная подача, внутренняя проверка и возможные запросы дополнительной информации. Понимание того, чего следует ожидать на этом этапе, в том числе как отслеживать статус декларации, может значительно облегчить процесс и помочь избежать возможных проблем.

Если по результатам проверки декларация утверждена, возврат выплачивается. Однако при возникновении расхождений от налогоплательщика могут потребоваться дополнительные действия. Важно знать, какие документы могут потребоваться, как правильно рассчитать причитающуюся компенсацию и что делать в случае задержек или отказов со стороны налоговых органов.

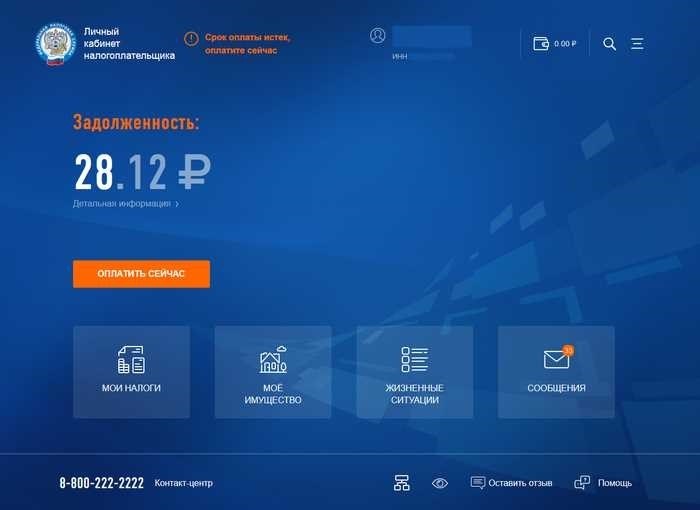

Окончательный статус вашей декларации может быть разным, и знать, как его интерпретировать, означает ли он одобрение, необходимость дальнейших действий или отказ, крайне важно. Доступ к личному кабинету налогоплательщика ( LK ) позволяет налогоплательщикам отслеживать эти обновления в режиме реального времени, обеспечивая их информированность на протяжении всего процесса.

В этом разделе мы расскажем вам о том, какие шаги необходимо предпринять, какую информацию необходимо предоставить и как решить любые вопросы, которые могут возникнуть в процессе проверки. Независимо от того, проходит ли ваша декларация тщательную проверку или была отмечена для дополнительной проверки, это руководство поможет вам уверенно ориентироваться в сложностях.

Как проверить статус камеральной проверки

Понимание текущего статуса камеральной проверки крайне важно для налогоплательщика, чтобы оставаться информированным и подготовленным на протяжении всего процесса. Налоговый орган предоставляет множество способов отслеживать ход проверки, чтобы вы были в курсе любых проблем, потенциальных задержек или окончательного решения о результатах проверки.

Способы определения статуса камеральной проверки

- Через личный кабинет (ЛК): Налогоплательщики могут войти в свой личный кабинет на сайте налогового органа. Как правило, система предоставляет подробную информацию о том, как проходит проверка и на какой стадии она находится.

- Обращение в налоговую инспекцию: При возникновении неясностей или конкретных вопросов налогоплательщик может напрямую обратиться в местный налоговый орган за разъяснениями.

- Уведомление в виде документа: По окончании проверки налогоплательщик получит документ, в котором будет указано, завершилась ли проверка и были ли выявлены какие-либо проблемы.

Что делать, если возникла задержка

Если статус проверки остается неясным или имеет место значительная задержка, выходящая за рамки обычных сроков, важно оценить, не нарушены ли сроки. В таких случаях решить проблему поможет обращение в налоговый орган по официальным каналам или помощь налогового консультанта.

Контроль за процессом проверки позволит вам своевременно принять меры для получения причитающегося возмещения или устранения несоответствий. Помните, что своевременное завершение проверки влияет на то, когда налоговый орган выплатит причитающиеся средства.

Как получить вычет по подоходному налогу

Получение вычета по налогу на доходы физических лиц — это многоступенчатый процесс, требующий внимательного отношения к деталям. Налогоплательщики должны представить в налоговые органы определенные документы, после чего проводится проверка. Понимание последовательности действий и связанных с ними сроков крайне важно для того, чтобы возврат средств прошел без задержек и осложнений.

Во-первых, налогоплательщик должен подготовить и подать декларацию 3-НДФЛ через свой личный кабинет на официальном сайте налоговой службы (ЛК). Этот документ необходим для начала процесса. Вместе с декларацией необходимо приложить подтверждающие документы, подтверждающие расходы, по которым налогоплательщик просит вернуть деньги.

После подачи декларации налоговый орган проводит камеральную проверку (также известную как камеральная проверка). Проверка обычно занимает до 90 дней. В течение этого срока органы проверяют все представленные документы на предмет правильности и обоснованности заявленных требований. Если документы в порядке и вопросов не обнаружено, налогоплательщик получит уведомление о том, что проверка успешно завершена.

После успешного завершения проверки налоговые органы начнут процесс перевода средств. Как правило, возврат средств зачисляется на банковский счет налогоплательщика в течение установленного срока. Важно регулярно отслеживать статус заявления через личный кабинет, чтобы убедиться в отсутствии задержек или дополнительных запросов информации.

В случае возникновения вопросов или задержек налогоплательщик должен незамедлительно их решить. Если налоговые органы нарушают сроки, налогоплательщик имеет право потребовать объяснений или даже предпринять дополнительные действия, если это необходимо. Важно действовать быстро, чтобы избежать ненужных задержек в получении возмещения.

На протяжении всего процесса помощь налогового консультанта может быть неоценимой. Они помогут убедиться в правильности заполнения всех документов и соблюдении сроков, что сведет к минимуму риск ошибок и обеспечит беспроблемный процесс получения возмещения.

Какую информацию можно получить через личный кабинет налогоплательщика

С помощью Личного кабинета налогоплательщика (ЛК) физические лица могут получить доступ к ряду важных данных, касающихся их налоговых вопросов. Этот онлайн-инструмент предоставляет ценную информацию о состоянии различных налоговых процедур и облегчает управление деятельностью, связанной с налогами.

Доступ к информации о возврате налогов и статусе проверки

В Личном кабинете можно проверить статус подачи декларации 3-НДФЛ, в том числе пройти необходимую проверку заявления на возмещение. Это включает в себя отслеживание хода прохождения документа через камеральную проверку, которая является ключевым этапом перед возможным возвратом средств.

Кроме того, налогоплательщики могут просмотреть подробную информацию о том, сколько времени займет проверка и есть ли какие-либо проблемы, которые могут повлиять на возврат денег. Это позволяет людям быть в курсе сроков и устранять любые нарушения или ошибки, которые могут возникнуть.

Понимание процесса проверки и рецензирования

Через личный кабинет пользователи могут отслеживать, как обрабатываются их налоговые декларации, включая возможные задержки или расхождения. Эта система помогает управлять ожиданиями относительно сроков получения причитающихся средств и дает возможность оперативно устранить любые проблемы.

Таким образом, Личный кабинет налогоплательщика предоставляет исчерпывающую информацию о состоянии и ходе обработки налоговых деклараций, позволяя физическим лицам эффективно контролировать и управлять своими делами, связанными с налогообложением.

Когда налоговый орган перечислит деньги?

Понимание того, когда вы можете ожидать возврата денег от налогового органа, включает в себя несколько ключевых аспектов. Этот процесс зависит от выполнения ряда шагов и проверок, проводимых налоговыми органами. Здесь мы расскажем о типичных сроках и о том, какие факторы могут повлиять на сроки возврата.

Рассмотрение и обработка налоговой декларации

После того как вы подали налоговую декларацию, налоговый орган начнет тщательный процесс проверки. Он включает в себя несколько этапов, в том числе:

- Проверка информации, представленной в налоговой декларации.

- Проверка на наличие расхождений или недостающих документов.

- Оценка права на возврат налога на основании предоставленных данных.

Этот процесс называется камеральной проверкой. Налоговый орган обязан завершить эту проверку в течение определенного количества дней. Если все в порядке, процесс переходит на следующий этап.

Сроки возврата денег

Время, необходимое для перевода вам денег, может зависеть от нескольких факторов:

- Дата подачи декларации: Дата подачи налоговой декларации может повлиять на скорость обработки.

- Полнота документации: Если есть какие-либо проблемы или отсутствуют документы, это может затянуть процесс.

- Продолжительность проверки: Продолжительность камеральной проверки может повлиять на сроки обработки возврата.

Как правило, после завершения проверки и отсутствия проблем налоговый орган переводит средства в течение определенного срока. Чтобы быть в курсе событий, вы можете проверять статус своей декларации через личный кабинет на сайте налогового органа. Это позволит вам отслеживать любые обновления или изменения, касающиеся вашего возврата.

Если вы заметили какие-либо несоответствия или задержки, выходящие за рамки ожидаемых сроков, возможно, необходимо обратиться за разъяснениями непосредственно в налоговый орган. Убедитесь, что вся необходимая документация является точной и полной, — это поможет избежать ненужных задержек в получении возмещения.

Налоговый вычет: Когда налоговый орган перечислит средства?

Понимание того, когда налоговый орган перечислит средства для получения налогового вычета, включает в себя несколько ключевых аспектов. На этот процесс влияют различные факторы, включая процедуры рассмотрения и статус представленных документов.

Ниже представлен подробный обзор того, что вам необходимо знать:

- Во-первых, налоговый орган должен обработать вашу налоговую декларацию. Это предполагает тщательную проверку ваших документов, включая заполненную налоговую форму и любую дополнительную информацию.

- Процесс проверки включает в себя проверку данных на предмет их правильности и соответствия всем требованиям. Эта проверка может быть как обычной, так и более детальной камеральной.

- Если ваши документы прошли первичную проверку, средства будут обработаны для перевода. Однако при наличии расхождений или проблем могут потребоваться дополнительные разъяснения.

- Чтобы следить за ходом рассмотрения вашего заявления, вы можете отслеживать статус через онлайн-личный кабинет налогового органа или связаться с помощником для получения обновленной информации.

- Перевод средств обычно происходит после завершения проверки, которая может занять несколько дней. Точные сроки зависят от специфики вашего дела и загруженности налогового органа.

Чтобы получить налоговый вычет, убедитесь, что вся документация оформлена точно и своевременно подана. Следите за процессом по доступным каналам, чтобы быть в курсе статуса вашего заявления.

Как проходит камеральная проверка 3-НДФЛ

Камеральная проверка — важнейший этап проверки точности и полноты представленных налоговых документов. Этот процесс направлен на то, чтобы убедиться, что вся информация, предоставленная налогоплательщиком, соответствует налоговым нормам и требованиям. В ходе этой проверки налоговые органы оценивают представленную информацию, чтобы подтвердить, что она правильно отражает финансовые данные и расчеты. Цель данной проверки — выявить любые несоответствия или ошибки, которые могут повлиять на налоговые обязательства налогоплательщика.

Процесс проведения камеральной проверки

Шаги, которые необходимо предпринять

- Проверьте статус: Проверьте текущий статус вашего запроса на возврат в личном кабинете на сайте налогового органа. Иногда обновления о статусе перевода доступны в режиме онлайн.

- Изучите результаты камеральной проверки: Убедитесь, что в результатах проверки нет ошибок или проблем. Если были указаны какие-либо несоответствия или дополнительные требования, устраните их как можно скорее.

- Свяжитесь с налоговым органом: Обратитесь в налоговую инспекцию, чтобы узнать о задержке. Предоставьте им номер заявки и все необходимые документы, чтобы облегчить расследование.

- Проверьте наличие дополнительной документации: Иногда перевод может быть задержан из-за отсутствия документов или необходимости дополнительной проверки. Убедитесь, что все необходимые документы были представлены правильно.

Потенциальные проблемы для расследования

- Возможные ошибки: Убедитесь, что в вашем заявлении или информации о счете нет ошибок, которые могли бы стать причиной задержки.

- Время обработки: узнайте типичное время обработки заявок на возврат средств в вашем регионе. Если время превысило обычный срок, обратитесь в налоговые органы.

- Технические неполадки: Иногда задержки могут быть вызваны системными ошибками или техническими проблемами. Уточните в налоговом органе, может ли это быть так.

Выполнив эти действия и решив все возможные проблемы, вы сможете ускорить процесс и добиться того, чтобы возмещение было переведено вам без дальнейших задержек. Всегда сохраняйте записи о переписке и взаимодействии с налоговыми органами для справки.

Как рассчитать компенсацию за задержку возврата

Когда вы сталкиваетесь с задержкой в получении налогового возмещения, важно понимать, как рассчитать компенсацию за такую задержку. Этот процесс включает в себя несколько этапов и требует точной информации, чтобы вы получили правильную сумму. Расчет зависит от того, как долго задерживался возврат и была ли эта задержка вызвана административными проблемами или другими факторами.

Во-первых, необходимо определить количество дней задержки возврата. Это можно сделать, сравнив фактическую дату возврата с датой, к которой налоговый орган должен был его обработать. Убедитесь, что у вас под рукой есть все необходимые документы и информация, включая форму 3-НДФЛ и всю переписку с налоговой инспекцией.

Если возврат денег был значительно задержан, вы можете получить компенсацию. Чтобы рассчитать ее, узнайте процентную ставку, применяемую к задержанным платежам. Эта ставка обычно указана в налоговых правилах или может быть предоставлена вашим налоговым консультантом. Умножьте задержанную сумму на процентную ставку и количество дней задержки возврата. Это даст вам общую сумму компенсации.

В некоторых случаях для получения компенсации вам может потребоваться подать официальный запрос в налоговые органы. Убедитесь, что все данные указаны точно и что вы включили в запрос всю необходимую информацию. Налоговая служба рассмотрит ваш запрос в ходе камеральной проверки и примет окончательное решение.

Подводя итог, можно сказать, что расчет компенсации включает в себя определение продолжительности задержки, применение соответствующей процентной ставки и, наконец, подачу официального заявления на получение компенсации. Выполнив эти действия, вы сможете гарантировать, что получите причитающуюся вам сумму за неудобства, вызванные задержкой.